Notícias

Simples Nacional precisa de atenção ao cadastro das operações meuip

Engana-se quem pensa que o cadastro das operações do Simples Nacional não precisa de atenção!

Engana-se quem pensa que o cadastro das operações do Simples Nacional não precisa de atenção!

As empresas optantes pelo Simples Nacional recolhem através de uma única guia (DAS) vários tributos: ICMS próprio, ISS, IPI, IRPJ, CSLL, PIS, COFINS e CPP.

Mas a empresa do Simples Nacional deve usar qual Código da Situação Tributária – CST de PIS e Cofins no documento fiscal?

É comum a emissão incorreta de documentos fiscais e também cálculo do Documento de Arrecadação do Simples Nacional – DAS a maior ou menor.

Sabe por quê?

Porque muitos se apegam ao termo “Simples” e não dedicam atenção às regras do regime.

Conseqüência: Depois são surpreendidos com equívocos na apuração do DAS.

Mas como ficar longe dos equívocos da tributação do Simples Nacional?

Antes de enquadrar uma empresa no Simples Nacional, estude as regras tributárias e fiscais da atividade e operação, não se restrinja apenas à Lei Complementar nº 123/2006.

– Se a empresa é prestadora de Serviço, estude as regras do ISS, fique atento às regras de retenção deste imposto;

– Se a empresa é contribuinte do ICMS, estude as regras deste imposto. Fique atento às regras de isenção, suspensão e substituição tributária. Veja como fica a regra do ICMS no Simples Nacional;

– Se a empresa for industrial ou importador, fique atento às regras de IPI; e

– Fique atento às regras do PIS e da COFINS, principalmente no que tange ao Sistema Monofásico, alíquota zero, suspensão e isenção destas contribuições. A alíquota zero propriamente dita do PIS e da COFINS (CST 06 da IN 1009/2010), não beneficia empresa optante pelo Simples Nacional (exemplo alíquota zero de alimentos).

Assim, o estudo das regras tributárias é muito importante, ainda que empresa seja enquadrada no Simples Nacional.

Um clássico exemplo de equívoco na apuração do DAS ocorre com empresas que operam com produtos do sistema monofásico de PIS e COFINS. Ora a empresa paga mais, ora paga menos!

Se você trabalha com autopeças, medicamentos, higiene pessoal, perfumes, fique atento! Estes segmentos sofrem muito com equívocos na apuração do DAS.

Não podemos deixar de citar também, os segmentos que vendem livros, hortifrutigranjeiros e alimentos, aqui equívocos ocorrem com o ICMS e também com o PIS e a Cofins.

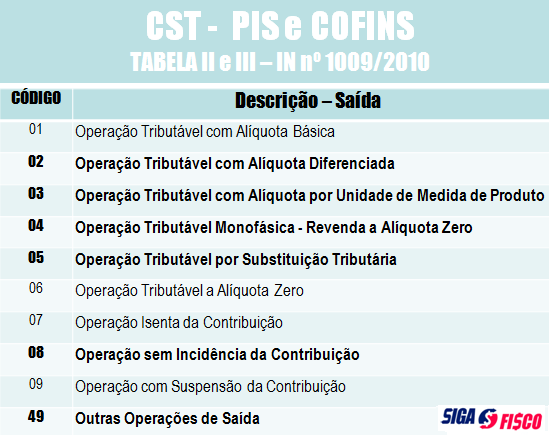

Antes de iniciar as operações, faça um mapa, cadastre corretamente as regras fiscais das operações, consulte o CST de PIS e COFINS da Instrução Normativa nº 1.009 de 2010, que também se aplica às empresas do Simples Nacional.

Vai emitir documento fiscal de saída? Confira o CST de PIS e Cofins:

No que tange ao PIS e a Cofins, ainda que o DAS contemple estas contribuições, para emissão do documento fiscal é necessário preencher corretamente o Código da Situação Tributária – CST destas contribuições.

No que tange ao PIS e a Cofins, ainda que o DAS contemple estas contribuições, para emissão do documento fiscal é necessário preencher corretamente o Código da Situação Tributária – CST destas contribuições.

É neste cenário de muita particularidade, que o profissional precisa dedicar tempo para estudar e evitar erros que podem causar grandes transtornos e autuações. Mas você pode ganhar tempo se tiver uma ferramenta que auxilie na identificação da tributação e CST para cada operação.

Outra dica consulte as Perguntas e Respostas da EFD-Contribuições, disponibilizada pelo Portal SPED, que vai te ajudar a esclarecer ainda mais este tema.

Confira orientação do Portal SPED – EFD-Contribuições:

Tendo em vista que a venda de produtos por substituição tributária (Pessoa Jurídica fabricante) e de produtos monofásicos (pessoa jurídica fabricante/importadora), submeter a pessoa jurídica optante do Simples nacional ao recolhimento das contribuições sociais conforme às alíquotas próprias desses regimes de tributação, aplicáveis às demais empresas, bem como no caso de vendas ao exterior ou a Comercial exportadora, devem ser classificadas como receitas sem incidência de contribuições, com CST próprio, o procedimento correto de codificação do CST a ser adotado pela pessoa jurídica optante do Simples Nacional, em relação ao CST PIS/Pasep e Cofins a ser informado em cada item/produto constante na NF-e, deve ser:

– Vendas tributadas no regime do Simples Nacional (Recolhimento único): CST 49

– Tributadas no regime monofásico (Fabricantes de bebidas frias, medicamentos, autopeças, etc): CST 02 ou 03

– Tributadas no regime monofásico (Revenda de Combustíveis, bebidas frias, medicamentos, autopeças, etc): CST 04

– Tributadas no regime de substituição tributária (maquinas agrícolas auto propulsadas): CST 05.

– Vendas para exportação e a Pessoa Jurídica comercial exportadora, com o fim específico de exportação: CST 08

Consulte também as perguntas e respostas do Simples Nacional.

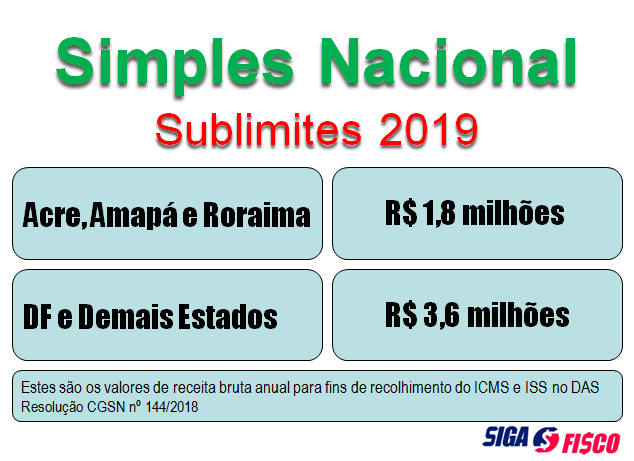

Outro ponto importante: A empresa auferiu receita superior ao sublimite do Simples Nacional fixado pelos Estados?

Fique atento com a empresa enquadrada no Simples Nacional (R$ 4,8 milhões/ano), mas que superou o sublimite fixado pelo Estado (SP 3,6 milhões). Se a empresa superou o sublimite de receita deve recolher o ICMS e o ISS fora do Simples Nacional, em guia própria.

Sublimite do Simples Nacional

Quando o contribuinte optante pelo Simples Nacional tiver de recolher o ICMS fora do Simples, também tem de emitir o documento fiscal com destaque do ICMS operação própria. Além disso, fica sujeito às obrigações do Estado: GIA, EFD-ICMS e DIFAL da EC 87/2015.

Um erro muito comum quando a empresa supera o sublimite: Não observar que o PGDAS-D não está calculando o valor destinado ao ICMS e ao ISS no DAS, e com isto, não emite estes impostos em Guias próprias.

Valor dos Sublimites do Simples Nacional em 2019:

O Simples Nacional precisa de atenção ao cadastro das operações. Fique atento às regras fiscais e tributárias e evite equívocos. Invista no saneamento das operações e cadastro dos produtos.